ふるさと納税を活用したマイホーム購入法

毎年ふるさと納税を楽しみにしている方も多いのではないでしょうか。地域への貢献とお得な返礼品が魅力のふるさと納税は、今や「賢い節税術」としてすっかり定着しています。

しかし、いざマイホーム購入を考えたとき、ほとんどの方が住宅ローンを組むと思いますが、「住宅ローン控除とふるさと納税って併用できるの?」と疑問を抱いたことはありませんか?

今回は、住宅ローン控除とふるさと納税をうまく併用するためのポイントや注意点について、不動産会社の視点も交えてご紹介します。

目次

1:ふるさと納税と住宅ローン控除、それぞれの仕組みとは?

まずはそれぞれの制度について簡単におさらいしておきましょう。

◇ふるさと納税

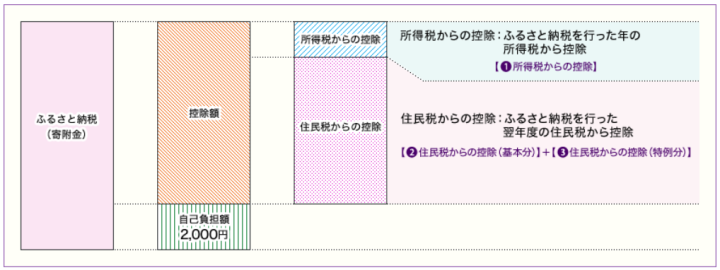

ふるさと納税は、任意の自治体に寄付をすることで、寄付額のうち2,000円を超える部分が翌年の所得税・住民税から控除される仕組みです。しかも、実質自己負担2,000円で豪華な返礼品がもらえることから、多くの方が毎年活用しています。

◇住宅ローン控除

住宅ローンを利用してマイホームを取得すると、一定の条件を満たせば年末のローン残高の0.7%(※令和4年以降)を、最大13年間にわたって所得税・住民税から控除できます。非常に大きな節税効果が見込める制度です。

関連記事

中古住宅購入者必見!住宅ローン控除の条件とメリット

2:併用できるの?ふるさと納税と住宅ローン控除の関係

結論から言うと、「併用は可能」です。ただし、両制度はどちらも「所得税・住民税の控除枠」を使う仕組みのため、同時に利用する際は控除のバランスに注意が必要です。特に住宅ローン控除を受け始めた最初の年は、控除額が大きくなるため、所得税がほぼ全額控除されてしまうケースもあります。この場合、ふるさと納税の控除は住民税の一部にしか適用されず、結果として「本来より多く自己負担することになる」可能性があります。

制度の仕組み上、こうしたケースが起こりうることを理解しておくことが、賢い併用の第一歩です。

3:ワンストップ特例制度を活用しよう

ふるさと納税の税金控除の手続きには、主に次の2つの方法があります。それぞれの違いや活用方法について見ていきましょう。

3.1:確定申告

ご存じの方が多いと思いますが、確定申告は、1年間の所得に対する税金を自分で計算し、税務署に申告・納税する手続きのことです。

確定申告でふるさと納税を行うと、納税した分は所得税と住民税の両方から控除されます。

個人事業主や副収入がある人にとってはおなじみの制度ですが、実は会社員であっても、以下のようなケースでは確定申告が必要です。

・医療費控除を受ける場合

・住宅ローン控除の初年度

住宅ローン控除は、1年目だけは年末調整ではなく確定申告で申請する必要があるため、この年にふるさと納税を行う場合も「確定申告で寄付金控除の手続き」をしなければなりません。

3.2:ワンストップ特例制度

ワンストップ特例制度は、確定申告をせずに、ふるさと納税の控除が受けられる制度です。

寄付した自治体に所定の申請書を送ることで、翌年の住民税から自動的に控除を受けられます。

ワンストップ特例制度の場合、納税した分は住民税のみから控除されます。

3.3:使えるのは2年目以降!

上記でもお伝えした通り、住宅ローン控除は2年目以降、会社の年末調整で手続きができるようになります。

この段階でふるさと納税を行えば、ワンストップ特例制度を問題なく利用できるようになります。

つまり、住宅ローン控除を受けていても、2年目以降であればふるさと納税はワンストップ特例制度で手続き可能です。

4:不動産会社の視点から考える、ふるさと納税のメリット

不動産会社の立場から見ても、ふるさと納税は「住まいと暮らしをより豊かにする手段」としておすすめです。

ふるさと納税の返礼品といえば、かつては地域の特産品(食べ物やお酒など)が中心でしたが、近年では生活に役立つ日用品(タオル、トイレットペーパー、洗剤など)を提供する自治体も増えています。

特に、引っ越しや住み替えといったライフイベントの際に、ふるさと納税を上手に活用されるお客様が増えています。

例えば、引っ越し先の地域の特産品を返礼品として受け取り、土地の魅力を知るきっかけにされるケースや、子育て世帯がベビー用品や日用品を選んで、生活費の節約につなげるケースなどもあります。

さらに、住宅購入にかかる出費の中で、ふるさと納税を家計の一助として活用する方もいれば、物価上昇が続くなかで生活必需品を少しでもお得に手に入れる工夫として取り入れる方もいます。

このように、ふるさと納税は「新生活応援策」として、実用性とメリットを兼ね備えた選択肢となっています。

5:併用を成功させるための3つのポイント【実践編】

ふるさと納税と住宅ローン控除を上手に併用するためには、事前の準備と正しい手続きが不可欠です。ここでは、実際に制度を活用する上で気をつけたい3つのポイントを具体的にご紹介します。

5.1:控除限度額のシミュレーションを忘れずに

住宅ローン控除とふるさと納税の控除額は、それぞれ「所得税・住民税から差し引かれる」仕組みですが、控除を受けられる金額には上限があります。住宅ローン控除が大きい場合、ふるさと納税分の控除枠が足りなくなり、自己負担額が増えてしまうことがあります。

特に年収が高くない方や、扶養控除など他の控除が多い方は注意が必要です。ふるさと納税を行う前に、専用のシミュレーションサイトで控除上限額を確認しておくことをおすすめします。

5.2:住宅ローン控除初年度は確定申告が必須

住宅ローン控除を受けるには、初年度に必ず確定申告が必要です。これは、給与所得者であっても例外ではありません。そして、この年にふるさと納税を行っている場合は、その寄附分についても確定申告にまとめて記載する必要があります。

よくある誤解として、ふるさと納税の「ワンストップ特例制度」を利用しようとする方がいらっしゃいますが、住宅ローン控除のために確定申告を行う場合は、ふるさと納税分もまとめて申告する必要があるため、ワンストップ制度は利用できません。

5.3:2年目以降はワンストップ制度を活用して手間を削減

住宅ローン控除は、初年度以降は年末調整で自動的に処理されるため、確定申告の必要はありません。したがって、ふるさと納税もワンストップ特例制度を使えば、確定申告なしで控除を受けられるようになります。

まとめ

いかがでしたか?

住宅ローン控除とふるさと納税、どちらも家計にとって心強い味方です。併用は可能ですが、控除枠や手続きの違いなどをきちんと理解しておくことが大切です。

新しい住まいでの生活が始まるタイミングは、支出も多くなる時期。だからこそ、「使える制度は賢く使う」ことが求められます。

フレンドホームでは、住宅購入に関するご相談はもちろん、税制面でのご不安についても丁寧にサポートいたします。ぜひお気軽にお問い合わせください。

株式会社フレンドホーム

経営企画部マーケティング課

増田 絵実

埼玉県北葛飾郡杉戸町在住。

子育てをしながら不動産業界で5年以上、営業サポートとして勤務。

物件のポータルサイト掲載や販促資料の作成など、営業活動を支える業務を幅広く担当。

これまでの経験を活かし、現在は「この街に住む人にとって、住む街がより魅力的なものになるように」をテーマに、賃貸・購入・売却に関する知識や、子育て世代ならではの視点を盛り込んだ不動産コラムを執筆。